2022年4月份沪胶走弱,临近月底时加速探底。国内加强疫情防控,长春、上海等汽车生产重镇放慢生产步伐,并通过产业链传导,不少地区汽车整车及零部件生产也受到波及。还有,传统车展及4S店正常营销活动也受影响,全国4月份汽车销量预计会显著偏低。此外,物流运输遇阻,人员流动减少,轮胎替换需求也相应下降。再叠加美联储要加大加息力度的鹰派表态,包括天胶在内的大宗商品市场受到打压。不过,青岛地区进口天胶累库缓慢,后期库存增长恐难以扭转同比下降的局面。而疫情得到控制之后天胶下游需求将有改善,供需矛盾会日趋显著,对于胶价会有利多支持。近日沪胶加速探底,主力合约可能在12500元附近寻找支撑。橡胶制品生产企业可逢低逐渐在期货市场上建立虚拟库存。

一、4月行情综述

图1-1上海期货交易所橡胶主力合约近期走势 图1-2 上海能源交易中心20号胶主力合约近期走势

2022年4月份,沪胶价格震荡下行,终端需求低迷是主要利空因素。3月末开始,上海地区实施严格的疫情防控措施,包括汽车零部件及整车生产在内的很多企业纷纷减产或停产,且对其他地区汽车产业链上下游生产造成不利影响。还有,多地物流运输受阻,轮胎替换需求也减弱。此外,轮胎生产企业成品库存偏高妨碍开工率进一步提升。而且,美联储加息预期对于商品市场有偏空影响。

二、全球天胶供需续增 芯片短缺拖累汽车生产

(一)全球天胶继续小幅增产

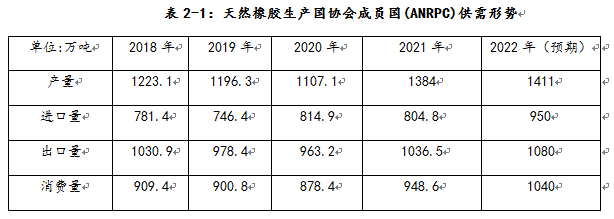

据ANRPC最新发布的3月报告预测,3月全球天胶产量料增4.9%至95.4万吨。一季度,全球天胶产量料下降1.1%至318.6万吨。2022年全球天胶产量料同比增加2.3%至1429.2万吨。其中,泰国增1.4%、印尼增4%、中国增1.8%、印度增1.2%、越南降0.4%、马来西亚增6.5%。

2022年1-2月泰国天然橡胶累计产量为85.62万吨,同比增加8.45%;印度尼西亚产量为53.11万吨,同比增加4.14%;马来西亚产量为10.9万吨,同比增加14.14%。2022年1月越南产量为14万吨,同比增加133.3%。

越南产区物候条件较好,橡胶树长势良好,部分地区已经开割,预计5月中旬达到全面开割水平;泰国东北部产区4月中旬开割,泰国南部产区尚未到开割期,目前橡胶树长势良好,预计5月中上旬开割;马来西亚主产区4月中下旬开割,原料产出增加。

(二)全球天胶消费预计增加 缺芯问题仍有困扰

ANRPC最新发布3月报告预测,3月全球天胶消费量料微增0.1%至128.8万吨。一季度,全球天胶消费量料下降0.8%至354.9万吨。2022年全球天胶消费量料同比增加2.2%至1464.3万吨。其中,中国增0.5%、印度增3.5%、泰国增11.8%、马来西亚增3.2%。

全球疫情仍有反复,汽车芯片短缺问题依然存在。根据AFS(汽车行业数据预测公司)的预测,由于芯片短缺,截至4月24日,由于芯片短缺,今年全球汽车市场累计减产量约为158.55万辆。再加上2021年全球减产的1050万辆汽车,自芯片短缺开始以来,全球汽车市场累计减产量已超过1200万辆汽车。

3月份全球汽车销量同比下降,芯片短缺及疫情反复对汽车消费有不利影响。中国是最大的汽车生产国,3月销量同比降低了11.7%。美国是第二大汽车生产国,3月销量同比下降24%。欧洲国家多数表现不佳,法国汽车销量连续10个月下跌,英国更是下降至24年来同期最低水平,西班牙同比降幅超过30%,德国则同比减少18%。

三、产区天气有利 云南提前开割

(一)云南新胶开割 期货仓单同比增加

据隆众资讯透露,云南4月中旬全面开割,大幅早于去年,恢复正常季节性;海南目前东南部个别区域开割,胶水产量稀少。儋州、白沙、临高等区域出现白粉病情况,大部分区域开割预计将在5月中下旬,大幅晚于去年,略晚于正常季节性。

2021年,国内割胶先慢后快,天胶全年产量达到85.6万吨,较2020年同期增产16.3万吨。产区天气状况及胶价是影响天胶产量的主要因素,2022年云南开割时间较上年提前,而海南则有所推迟,预计国产胶数量可能与2021年大体持平,约85万吨左右。

自2021年11月起上期所RU仓单数量持续高于上年同期,截至2022年4月28日达到25.3万吨,与上年同比增加7.7万吨。20号胶仓单数量达到9.6万吨,与上年同比增加4.01万吨。

(二)外胶进口迟缓 国内天胶低速累库

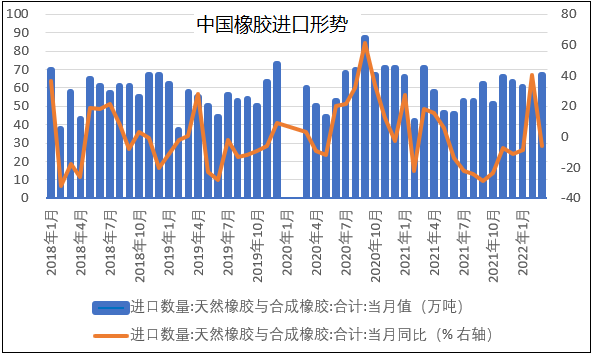

据中国海关总署公布的数据显示, 2022年3月中国天然及合成橡胶(包含胶乳)进口量66.8万吨,同比-6.05%,1-3月累计进口量186.1万吨,累计同比+3.91% 。

2022年3月中国天然橡胶进口53.55万吨,较上月增加11.08万吨,涨幅26.1%,较去年同月缩减1.67万吨,跌幅3.02%。1-3月累计进口153.43万吨,较去年同期增加13.48万吨,涨幅9.63% 。

据隆众资讯统计,截至2022年04月24日,青岛地区天胶保税和一般贸易合计库存量为37.64万吨,较上期缩减1.32万吨,环比下跌3.4%,止涨且较大幅度下跌。4月份第三周入库数量低于市场预期,船期影响依旧存在,出库量受下游开工小幅提升以及胶价下跌至相对低位影响小幅增多。2022年4月份,中国天然橡胶预估进口量44.87万吨,环比缩减8.68万吨,跌幅16.21%,同比下跌0.43万吨,跌幅0.94%。

(三)国内汽车生产放缓

根据中国汽车工业协会公布的数据,3月份国内汽车产销分别达到224.1万辆和223.4万辆,环比增长23.4%和28.4%,同比下降9.1%和11.7%。1-3月,汽车产销648.4万辆和650.9万辆,同比增长2.0%和0.2%,增速比1-2月回落6.8个百分点和7.3个百分点。

因长春、上海等地防疫需要,不少汽车及零部件生产企业限产、停产,市场预期4、5月份国内汽车产销形势不容乐观。

重卡销量自2021年7月起大幅减少,新的排放标准实施之后令换车需求显著下降。而且,运输市场车多货少,加上疫情防控严格使得跨地区运输存在阻碍。2022年重卡销售前景堪忧。

(四)轮胎企业开工率持续偏低

春节之后轮胎企业开工率持续处于近年同期偏低水平,终端需求疲软令轮胎企业成本库存增加,且原料成本上升很难通过轮胎涨价向下游传导,还有疫情防控需要部分企业限制开工。据国家统计局最新公布的数据显示,2022年3月中国橡胶轮胎外胎产量达8126.3万条,较上年同期下降1.5%。1-3月外胎累计产量达20632.3万条,同比降幅3.7%。

截至4月下旬,中国半钢胎样本企业开工率为65.96%,环比-1.16%,同比-4.10%。全钢胎样本企业开工率为58.44%,环比-2.67%,同比-16.34%。因需求偏弱,全钢轮胎企业出货缓慢,部分东营地区样本企业为控制成品库存增速,装置降负运行;另有个别企业为配合疫情防控工作安排停工检修,众多因素拖拽全钢胎样本企业开工率明显下滑。

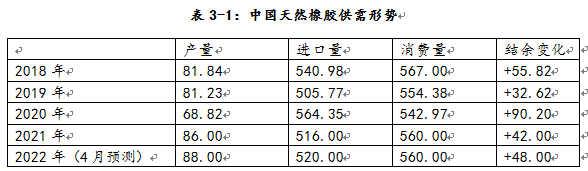

(五)国内天胶供需形势分析

3月份国内汽车产销分别达到224.1万辆和223.4万辆,环比增长23.4%和28.4%,同比下降9.1%和11.7%。1-3月,汽车产销648.4万辆和650.9万辆,同比增长2.0%和0.2%,增速比1-2月回落6.8个百分点和7.3个百分点。疫情对于国内汽车产业的影响较为显著,且芯片短缺问题仍未明显缓解,但国常会提出要刺激汽车消费,央行也实施降准操作,疫情得到有效控制之后汽车产销有望提速,全年天胶消费量预计与上年基本持平。云南产区在3月下旬陆续开割,4月中旬基本全面开割。海南产区受落叶期不彻底,白粉病等因素影响预计较去年晚20天左右开割,较正常季节性也小幅延迟。相对于2021年,今年国内天胶开割开局较为正常,如果后期产区不出现严重的灾害性天气,预计2022年天胶产量会较上年有所增加。

2022年1月起国内天胶现货进入累库阶段,但增速缓慢。据中国海关总署公布的数据显示, 2022年3月中国天然及合成橡胶(包含胶乳)进口量66.8万吨,同比-6.05%,1-3月累计进口量186.1万吨,累计同比+3.91% 。多种原因制约外胶进口,2022年外胶进口量可能达不到前期的预期,或许在520万吨左右。

四、5月行情展望

20号胶指数走势分析 沪胶指数走势分析

4月份下旬沪胶加速探底,下游需求低迷是拖累胶价的主要因素。不过,在疫情得到有效控制之后,预计汽车、轮胎的产销量将会恢复性增加。日前国常会提出要“鼓励汽车、家电等大宗消费,各地不得新增汽车限购措施,已实施限购的逐步增加增量指标;支持新能源汽车消费”,待相关措施落实,天胶需求形势有望进一步好转。而供应端受进口胶到港迟缓的影响,青岛地区天胶现货库存同比显著低于2018年以来的水平,且这种局面在二季度恐怕难以改变。一旦下游需求形势改善,天胶供给不足的矛盾将会更加显著。这样看,胶价加速探底后有望止跌走稳,沪胶主力合约可能在12500元附近获得支持,胶价从中长期角度看很可能未来上升空间会大于下行空间。橡胶制品生产企业可逢低逐渐在期货市场上建立虚拟库存,而天胶生产企业可等待胶价反弹之后再顺价销售。

来源:方正中期研究院

【版权声明】本网部分文章、图片,来源于网络,版权归原作者所有。秉承互联网开放、包容的精神,本网欢迎各方(自)媒体机构转载、引用本网原创内容,但要严格注明来源”中国天然橡胶协会”;同时,本网尊重与保护知识产权,如发现本网站文章存在版权问题,烦请将版权疑问、版权证明、联系方式发邮件至trxjxh2008@163.com,我们将第一时间核实处理。

京ICP备2020032379号-1

京ICP备2020032379号-1